[景品表示法に基づく表記]本サイトのコンテンツには、商品プロモーションが含まれている場合があります。

サラリーマンの場合は年末調整でその年の税金計算が完了するため、税金の計算方法についてあまり関心を持っていないという方が多くいます。

しかし、関心を持たないが故に本来受けられる控除を受けずに余分に税金を支払ってしまっているという可能性があります。

そこで今回は本来なら年末調整で受けることができる控除項目に関して見直しポイントを紹介します。

控除対象の範囲を確認

配偶者控除は平成30年から控除対象の範囲が拡大しているので注意が必要です。

まずは改正の内容をチェックしましょう。

※この記事では「配偶者控除」と「配偶者特別控除」を合わせて「配偶者控除」と表記しています

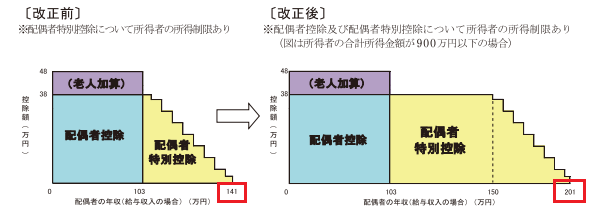

下記は改正前と改正後の概要を表した図です。

[平成30年分 年末調整のしかたより]

縦軸は控除額、横軸は配偶者の年収(給与収入)です。

ポイントは横軸の配偶者の年収です。

改正前は控除対象となる配偶者の年収は141万円未満でした。

それが改正により201.6万円未満の場合まで控除を受けられるようになりました。

配偶者控除のチェックポイントはここ!

配偶者の年収が201万円未満にも関わらず

ブル夫

ブル夫

とか

ベア次郎

ベア次郎

とか

博士

博士

・・・ということで年末調整の際に配偶者控除の申告欄に何も記載していないということはありませんか?

会社から年末調整の書類を渡されるのはだいたい11月頃です。

回収期限が早いため配偶者の年収は見積額で記載しているという場合が多くあります。

そこで注意が必要なのは見積額と確定額に差が出ていないかという点です。

「冬のボーナスが見込みより多かった」

「12月は思ったより残業が少なかった」

ということで差が出てくるケースが考えられます。

配偶者の年収で控除額も変わってきますので見積額と確定額で差がないかをチェックしましょう。

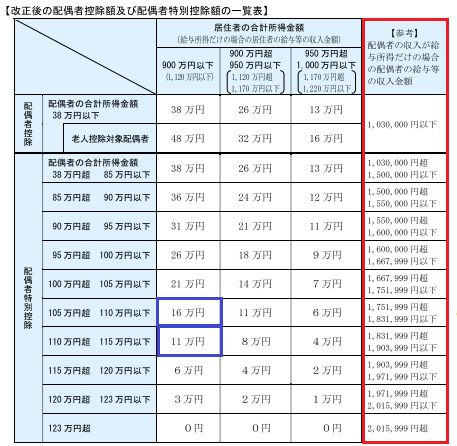

下の表は配偶者控除額の一覧です。[国税庁HPより]

表の一番右が配偶者の年収です。(赤枠部分)

見積額と確定額で控除額が変わらないかどうかを確認しましょう。

例えば次のような場合・・・

- 夫の年収 600万円

- 年末調整時の妻の年収の見積額 180万円

- 実際の妻の年収 190万円

夫の税金は年末調整時は配偶者控除額16万円で計算を行いますが、正しくは11万円だったということになります。(青枠部分)

配偶者の年収を見直したところ

・配偶者控除を受けられる

・控除額が変わる

という方は確定申告を行いましょう!

また見直しの結果、控除額が減ってしまう→税金が増える

という方も確定申告で税金の計算をやり直しましょう。

「少額だし」とか「バレないかも」とか「言われてからやり直そう」と思ってそのままにしておくと後から余分な税金を支払うことになります!

今気づいたなら3月15日までに確定申告をして正しく納税すれば大丈夫です。

次にチェックしておきたいポイントは扶養控除の適用もれがないかどうかです。

まずは扶養控除の対象となる扶養親族の要件を確認しましょう。

次の4つ全てに当てはまる人が扶養親族になります。

- 配偶者以外の親族

- 生計を一にしている

- 年間の合計所得が38万円以下

- その年に青色事業専従者給与の受取りがない又は白色申告者の事業専従者ではない

それでは具体的にそれぞれの要件を確認していきましょう。

ちなみに今回は会社員の節税講座という趣旨のため④については説明を省略しています。

1.配偶者以外の親族について

最初に確認が必要なのはどこまでが扶養親族となり得る親族なのかということです。

国税庁のHPを見ると「6親等内の血族及び3親等内の姻族をいいます」とあります。

でもそう言われてもよく分からないですよね?

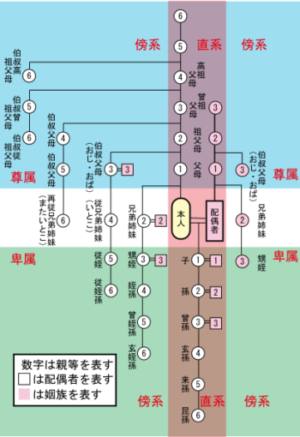

ですので下の図を見ながら確認です。

[Wikipedia「日本法での親族・親等」より]

まず血族ですが、これは自分と血の繋がりがある親族です。

6親等内の血族となると父母、祖父母、孫はもちろん、再従兄弟(またいとこ)までが含まれます。

次に姻族ですが、これは血の繋がりがない親族ということで配偶者側の親族が該当します。

3親等内の姻族の範囲は配偶者のおじ・おばや甥姪までが含まれます。

2.生計を一にしているとは

生計を一にしているの意義について国税庁のHPで確認すると次のように説明されています。

まずは同居の場合です。

「親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとされる。」

要するに同居している場合は光熱費や食費をきっちり分けているというような場合を除けば生計を一にしているということで問題ないということですね。

次に同居ではない場合です。

1.当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

2.これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

子どもが遠方の学校に通うために実家を出ているというのがよくあるパターンですね。

3.年間の合計所得金額が38万円以下とは

次に確認が必要なのは所得基準です。

所得と言われてもピンとこない方が多いと思いますので収入基準に置き換えて見てみましょう。

- 給与のみの場合は年収103万円以下

- 公的年金のみで65歳未満の場合は年収108万円以下

- 公的年金のみで65歳以上の場合は年収158万円以下

が扶養親族の対象になります。

扶養控除のチェックポイントはここ!

・定年退職後の親と同居している

定年退職後の親と同居している場合は、親の年金額をチェックしましょう。

1年間の年金総額が先ほど確認した158万円以下(65歳未満は108万円以下)の場合は親を扶養親族とすることができます。

さらに親が70歳以上の場合は同居老親等に該当し、控除額が増えますので税負担の軽減効果が大きくなります。

年金や健康保険については支払った金額が社会保険料控除として全額控除可能です。

会社員の場合、社会保険料はあらかじめ給与から差し引かれているため自分で支払うということはありません。

ここでのチェックポイントは本人以外の社会保険料を支払っていないかという点です。

よくあるのが大学生の子どもの国民年金を親が代わりに支払うというパターンです。

この場合は支払った親の方で社会保険料控除を受けることができます。

控除を受けるためには年末調整の際に社会保険料を支払ったことを証明する書類を提出する必要があります。

実は私の父は、私が大学生の時に私の国民年金を支払ってくれていたのですが、その分も控除対象になるということを知らず、年末調整の際に何も申告をしていませんでした。

さらに兄の分も同様に大学在学中は父が負担してくれていたので2人分です。

社会保険料は支払った金額の全額が社会保険料控除として控除対象になりますので税金の計算上は非常にもったいないことをしています。

以上、サラリーマンの節税対策 年末調整で押さえておきたいポイントでした。

節税というと何か特殊なことをしなければと考えがちですが、まずは基本的な部分で見落としがないかということを今一度確認しておきましょう。

・親の年金(同居している場合)

・子どもの社会保険料の申告もれはないか

![今からでも間に合う!会社員の節税講座[基本編]](https://yuupin.com/wp-content/uploads/2019/01/685c22cb323c25fd29c3f11bddf84782.png)

![今からでも間に合う!会社員の節税講座[医療費編]](https://yuupin.com/wp-content/uploads/2019/01/10e7472c2afe3cfca310bcb973af5a23-160x160.png)