[景品表示法に基づく表記]本サイトのコンテンツには、商品プロモーションが含まれている場合があります。

今回は債券投資の王道である米国債投資のポイントをまとめています。

ブル夫

ブル夫

投資を始めたいけど何に投資したら良いか分からない

という方や

ベア次郎

ベア次郎

現在の株式相場は高値圏で推移していて、なんだか投資に踏み切れないなぁ

という方は投資の選択肢の1つに米国債を検討してみてはいかがでしょうか?

米国債投資のおすすめポイントは次の3つです。

- 投資した時点でリターンが確定

- 投資後はほったらかしでOK

- 相場観が不要

米国債に限らず債券全般に言えることですが、債券投資の特徴は投資した時点で成果が確定するという点にあります。

例えば下記の条件の債券があるとします。

- 額面 1万円

- 利率 2%

- 償還期限 10年後

この債券を額面と同じ1万円で購入した場合の投資成果は次のようになります。

・1年あたりのリターン

1万円×2%=200円

・10年間のリターン合計

200円×10年=2,000円

そして償還期限を迎えることで元手である1万円が戻ってきます。

これって定期預金に近いイメージですよね。

先ほど定期預金に近いイメージと言いました。

定期預金が途中で解約して引き出しできるの同様、債券も途中で売却することができます。

しかし債券を途中で売却する場合は、その時点の時価になるため購入価額を下回る可能性があるということに注意が必要です。

もちろん時価が購入金額を上回る可能性もありますので時価の変動はメリットでありデメリットでもあるということになります。

とは言っても償還期限には額面で戻ってきます。

そのため中途売却を考えなければ購入後の価格変動は特に気にする必要がありません。

基本的にバイ&ホールドで償還期限を待つというのが個人投資家における債券投資の基本戦略です。

ですから投資後はほったらかしでOKということになります。

償還期限がない株式投資や投資信託の場合は相場の状況を見ながら、あなた自身が売却のタイミングを判断する必要があります。

特に個別株の場合は長期の塩漬けリスクを回避するため、多少のマイナスでも思い切って売却する、つまり損切りする勇気も求められます。

それに対して債券の場合は投資した時点でリターンが確定しています。

そのため投資時点で確認したリターンに納得しているのであれば途中で売却することは考える必要がありません。

つまり相場観は不要ということです。

ここまでは債券投資全般のポイントを説明してきました。

次は米国債と他の債券投資との違いを見ていきながら「なぜ債券投資の中でも米国債投資がおすすめなのか」という理由を説明していきます。

債券の種類を分かりやすく分類すると

「通貨」と「発行元」の組み合わせ

になります。

通貨の違いは「円建て」と「外貨建て」です。

発行元の違いは「国債」と「社債」です。

「円建て」×「国債」といえば日本国債です。

自国が発行しており、円建てなので投資する側としては安心感がありますよね。

しかし個人向け国債の利率は記事執筆時点では0.05%しかありません。

下記は記事執筆時点の個人向け国債の募集条件です。

「ドル建て」×「国債」の代表と言えば今回紹介している米国債です。

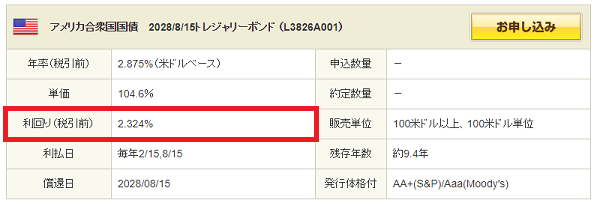

例えば記事執筆時点でSBI証券で購入可能な米国債に償還期限まで残り9.4年のものがあります。(下記画像参照)

この米国債の利回りは2.324%です。(赤枠部分)

先ほど見ていただいた日本国債10年との差は2.274%です。

仮に100万円を投資した場合の利金の合計を見てみましょう。

計算を単純化するため米国債は単価100%、利率2.324%、残存年数9.5年で計算しています。

・日本国債10年の場合

100万円×0.05%=500円

500円×10年=5,000円

・米国債の場合

100万円×2.324%=23,240円

23,240円×9.5年=220,780円

なんとその差は20万円以上にもなります。

同じ国債でも日本と米国では金利水準に差があるため投資成果に大きな違いが出てきます。

新興国通貨の債券は危険?高金利に潜む落とし穴

新興国通貨の債券は危険?高金利に潜む落とし穴 社債と国債の違いは発行元の破綻リスクです。

「一国が破綻するリスク」と「一企業が破綻するリスク」を比べれば一般的に一企業の方が破綻リスクは高くなります。

そのため破綻するリスクが高い分だけ社債の方が利回りは高くなる傾向にあります。

例えば企業が円建てで社債を発行する場合は

「日本国債の利回り」+「企業リスク」

が社債の利回りとなります。

ドル建てで社債を発行する場合は米国債との比較になりますので

「米国債の利回り」+「企業のリスク」

ということになります。

整理すると

- リスクを取ることでより大きなリターンを得るなら社債投資

- リスクを抑えつつリターンを得るなら国債投資

・安全性が高い(社債投資よりも)

次に米国債の種類を見てみましょう。

米国債は大きく分けると次の2種類があります。

- 利付債

- ゼロクーポン債

利付債とは年に2回利金の支払いがある米国債のことです。

利付債にはトレジャリーノート(T-Note)やトレジャリーボンド(T-Bond)と呼ばれるものがあります。

トレジャリーノートは償還期限が1年超10年以下の米国債で、トレジャリーボンドは償還期限が30年の長期債のことです。

クーポンとは利金のことです。

クーポンがゼロの債券ということはつまり利金の支払いがない債券ということです。

ゼロクーポン債は保有期間中の利金の支払いないかわりに額面よりも安くで買うことができます。

そして利金相当分を償還時に一括で受け取る形になります。

分かりやすく説明すると

・額面100円の債券を70円で購入

・償還時に100円を受け取る

というイメージです。

ストリップス債と呼ばれるものがゼロクーポンの米国債になります。

最後に米国債のリスクを見ていきましょう。

「流動性リスク」「破綻リスク」「為替リスク」という3点から米国債投資のリスクを整理しています。

流動性リスクとは売りたい時に売れない(買い手がいない)というリスクです。

しかし米国債は世界各国で取引されており、流動性が非常に高い投資商品です。

1日あたりの売買代金は約50兆円もの規模があります。

東証1部の1日あたりの売買代金は2〜3兆円ぐらいですので取引量の違いは一目瞭然ですね。

そのため米国債投資は流動性リスクが低いと言えます。

次に債券投資におけるリスクとして発行元の破綻リスクがあります。

しかし米国債はGDP世界1位の経済大国である米国が発行する国債です。

一企業や発展途上国の破綻リスクと比べれば安全性が高いのは言うまでもありません。

S&Pの格付けでは米国債はAA+(安定的)であるのに対して、日本国債はA+(ポジティブ)となっており、米国債の方が上位に位置付けられています。

そのため米国債投資は破綻リスクが低いと言えます。

米国債はドルで取引をするため、為替の変動リスクがあります。

そのため購入後に円高になってしまうとトータルリターンがマイナスになってしまう可能性があります。

ここ10年で言えばドル円の値動きは1ドル75円から125円ぐらいの間で推移しています。

利金や償還時の元本は円でもドルでも受け取り可能なため、一時的な円高であればいったんドルで受け取り、円安時に円転するというやり方もあります。

また為替リスクについては米国債のみならず、今人気の米国株投資や外国株を組み入れた投資信託でも生じますので、ある意味投資をする以上は常に考えておくべきリスクとも言えます。

それでは今回のまとめです。

・投資した時点でリターンが確定(ドルベースで)

・投資後はほったらかしでOK

・相場観は不要

初心者の方におすすめの投資方法として投資信託の積立(インデックス投資)が人気ですが、米国債投資もリスクを考えれば初心者の方に非常におすすめです。

【書評】老後貧乏にならないためのお金の法則

【書評】老後貧乏にならないためのお金の法則  【米国ETF】SBI証券で手数料が無料の米国ETF9銘柄を紹介

【米国ETF】SBI証券で手数料が無料の米国ETF9銘柄を紹介